Veuillez cliquer sur l'onglet suivant:  (Onglet disponible seulement avec la version TVA de ComptaSCI)

(Onglet disponible seulement avec la version TVA de ComptaSCI)

1. La notion de TVA

Dans certain cas, votre SCI aura à reverser la TVA des loyers perçus. Comme les entreprises traditionnelles, vous pouvez collecter la TVA, des factures à la charge de la SCI. Suivant le montant collecté annuellement, il vous faudra reverser plus ou moins fréquemment la TVA à l'administration fiscale.

Dans un but de simplification, il existe trois comptes de TVA dans Comptasci. Les écritures suivantes doivent être passées sur ces comptes:

- Compte 445720: la TVA perçue sur les recettes (Loyers, charges locatives...) au taux de 20%. Ces écritures sont faites automatiquement par le logiciel lors de l'encaissement de loyers dont le lot est soumis à TVA. Voir paragraphe 4.

- Compte 445660: la TVA collectée sur les dépenses passées sur les comptes de classe 6 (paiement de factures). Voir paragraphe 5.

- Compte 445620: la TVA collectée sur les dépenses passées sur les comptes de classe 2 ( habituellement achat immobilier neuf). Voir paragraphe 5.

- Compte 445800: la TVA versée à l'état. Cette écriture est faite par vous, lorsque vous recopiez vos relevés bancaires dans Comptasci. Voir paragraphe 4.

2. Activation / désactivation de l'onglet TVA

L'activation / désactivation de cet onglet est possible en cliquant sur le bouton ![]() , situé dans le coin supérieur droit de la fenêtre de Comptasci.

, situé dans le coin supérieur droit de la fenêtre de Comptasci.

Il faudra ensuite cocher la case ![]()

Cette opération est complètement réversible. Si vous avez des SCI soumisse à TVA et d'autres non, veuillez cocher cette case.

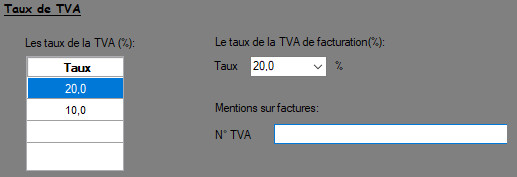

3. Personnaliser les taux de TVA

Il est possible de personnaliser les taux de TVA utilisés par le logiciel pour chaque exercice.

Pour cela, cliquez sur le bouton ![]() , situé dans le coin supérieur droit de la fenêtre de Comptasci.

, situé dans le coin supérieur droit de la fenêtre de Comptasci.

Il faut distinguer 2 types de taux de TVA:

- Les taux présent sur les factures à payer qui doivent être renseignés dans le tableau de gauche.

- Le taux de facturation présent sur les factures éditées par la SCI (Facture de loyer …), encaissement de loyer,... doit être renseigné dans la liste déroutante de droite.

Une fois les taux de TVA déclarés, vous pourrez utiliser ces nouveaux taux:

- Sur la fenêtre "Ajout d'écritures comptables" qui vous permet de récupérer la TVA sur les factures à payer.

- Onglet LOCAUX pour choisir le taux de TVA appliqué à vos encaissements de loyers et charges locatives

Note:

- Les montants des loyers et provisions sur charges indiqués onglet LOCATAIRE sont des montants TTC.

4. TVA sur Loyers

Un local de votre SCI est soumis à la TVA. Vous devez l'indiquer au programme en cliquant sur l'onglet  puis en indiquant le taux de la TVA sur le logement, comme le montre la capture suivante:

puis en indiquant le taux de la TVA sur le logement, comme le montre la capture suivante:

![]()

Si votre logement est assujetti à la TVA, il vous faut obligatoirement appliquer la TVA sur le loyer (Colonne Taux TVA).

Le logiciel collectera automatiquement en comptabilité la TVA du loyer encaissé, lorsque vous utiliserez l'onglet  , bouton de la colonne 'payé'.

, bouton de la colonne 'payé'.

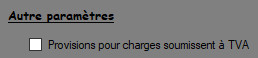

Concernant les provisions pour charges, il existe deux solutions:

A- Votre bail indique un forfait de charge sans régularisation annuelle.

Alors vous devez cocher la case ![]() dans les paramètres du logiciel.

dans les paramètres du logiciel.

La TVA sera alors automatiquement affectée sur le compte de TVA collectée par le logiciel lors de l'utilisation du bouton d'encaissement des loyers, onglet LOYER.

B- Votre bail indique une provisions pour charges avec régularisation en fin d'exercice.

Alors vous devez décocher la case ![]() dans les paramètres du logiciel.

dans les paramètres du logiciel.

Les provisions pour charges seront alors affectées sur un compte d'attente et la TVA ne sera pas reversée à l'état.

En fin d'année, il vous faudra procéder à la régularisation des charges de l'exercice avec le locataire (utilisez l'onglet CHARGE pour imprimer le document de régularisation) et les fonds qui auront été affectés sur le compte d'attente, seront virer

par le logiciel sur le compte 708399 et la TVA correspondante sera collectée en compta afin que votre prochain reversement trimestriel de la TVA en tienne compte.

Il est fortement conseillé de faire cette régularisation en date du 31/12 de l'exercice qui s'écoule afin de reverser cette TVA à l'administration dans les délais qui conviennent (dans la déclaration de TVA de Janvier).

Sachez également que la TVA doit également s'appliquer sur les factures des charges locatives, ce qui inclus par exemple la re-facturation de la taxe sur les ordures ménagères ou de la taxe foncière, même si ces dernières ne sont pas habituellement soumisse à TVA.

Attention: Une fois la comptabilité de l'exercice commencé pour un lot donné, il n'est pas recommandé de changer le taux de TVA du lot.

Note: Lorsque vous indiquerez au programme qu'un loyer a été acquitté à l'aide du bouton![]() , de l’onglet

, de l’onglet  , le programme passera automatiquement les écritures nécessaires sur le compte TVA. Idem depuis l'onglet FACTURE.

, le programme passera automatiquement les écritures nécessaires sur le compte TVA. Idem depuis l'onglet FACTURE.

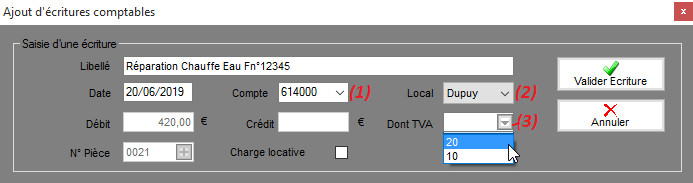

5. TVA collectée sur des factures

Vous venez de recevoir une facture de réparation de la chaudière d'un local soumis à la TVA. Cette facture ne vous est pas remboursée par le locataire. Vous avez le droit de déduire la TVA de cette facture à la TVA que vous devez reverser à l'état.

Voici comme l'indiquer au programme:

A- Saisir en banque l'écriture comme d'habitude

B- Cliquer sur le bouton ![]() pour saisir l'écriture en compta

pour saisir l'écriture en compta

C- Remplir la fenêtre comme indiqué ci-dessous:

Étape de saisie:

(1) Indiquer dans quel compte mettre cette facture (compte de classe 6). Dans tous les cas, il ne faut pas la mettre dans les comptes 445xxx de TVA

(2) Sélectionner le local concerné. Ce local doit être soumis à la TVA.

(3) Sélectionner le taux de la TVA sur la facture.

Si une partie de cette facture ne concerne pas le local soumis à la TVA, vous devez calculer vous même la TVA récupérable.

6. TVA et Charges locatives

En ce qui concerne les provisions sur charges des locataires dont le bien est soumis à TVA, le logiciel supporte deux modes de fonctionnement:

A- Les forfaits de charges

B- Les provisions sur charges avec régularisation annuelle

Le choix entre ces deux modes se fait depuis le bouton ![]() puis en cochant (Mode A) ou décochant (Mode B) la case suivante:

puis en cochant (Mode A) ou décochant (Mode B) la case suivante:

Mode A: Les forfaits de charges (Case cochée)

Ce mode concerne les locaux dont un forfait de charge est indiqué dans le bail. Ce forfait de charge, par définition, ne permet pas d'effectuer une régularisation annuelle des charges.

Les provisions mensuelles sont alors soumissent à TVA. Cette TVA est collectée à chaque échéance de loyer et elle est reversée à l'état au fur et à mesure des déclarations de TVA.

L'utilisation de l'onglet CHARGE dans ce mode de fonctionnement permet seulement de pouvoir éventuellement revaloriser le montant du forfait de charge l'année suivante.

Mode B: Les provisions sur charges avec régularisation annuelle (Case non cochée)

Ce mode concerne les locaux dont une provisions sur charges avec régularisation annuelle est indiquée dans le bail. Cette régularisation annuelle des charges oblige de faire une régularisation annuelle et d'emmètre une facture en fin d'année au locataire.

Cette facture est fonction des dépenses réellement payé par la SCI lors de l'exercice écoulé.

Comme il s'agit d'une provision, la TVA n'est pas reversée à l'état au fur et a mesure des déclarations mais en une seule fois en fin d'exercice (Si la régularisation à lieu en date du 31/12, alors le reversement à l'état se fait sur la déclaration du 4e Trimestre)

L'utilisation de l'onglet CHARGE est conseillé. Pour les biens en copropriété, l'utilisation du bouton ![]() permet de saisir facilement les charges annuelles de l'exercice facturée par la copro.

permet de saisir facilement les charges annuelles de l'exercice facturée par la copro.

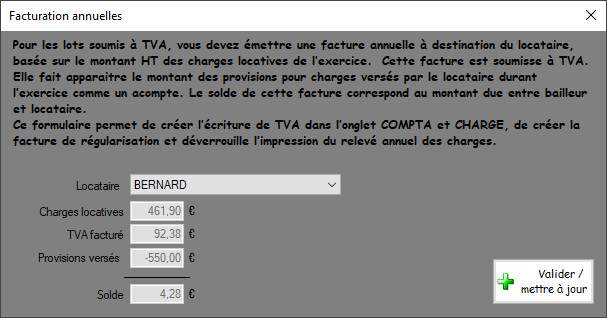

Une fois que l'onglet CHARGE laisse apparaître l'ensemble des dépenses de l'exercice, vous pourrez créer automatiquement les écritures comptables ainsi que la facture de régularisation annuelle, en utilisant le bouton ![]() de l'onglet CHARGE.

de l'onglet CHARGE.

Cette interface nécessite de sélectionner un locataire louant un local soumis à TVA. Le logiciel affiche alors les charges locatives HT de l'exercice ainsi que les provisions versés.

En validant cette interface, le logiciel va ajouter une écriture de TVA dans les onglets COMPTA et CHARGE. Il va aussi créer une facture de régularisation des charges locatives onglet CHARGE.

Cette facture ainsi que le relevé de charge devront alors être envoyé au locataire.

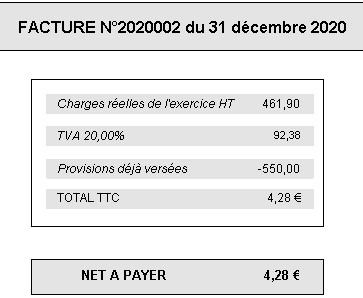

La facture ainsi crée ressemblera alors à ceci:

Attention, veuillez effectuer cette opération fin décembre / début Janvier afin de pouvoir envoyer en Janvier une déclaration de TVA qui prenne en compte cette régularisation des charges.

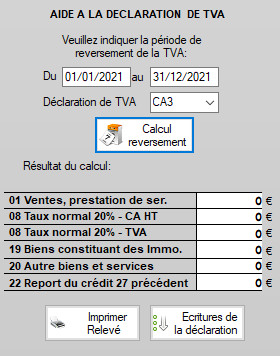

7. Reverser la TVA à l'administration fiscale

En fonction de ce que vous demandera votre centre des impôts, vous devrez reverser la TVA à certaines dates au cours de l'exercice.

Supposons que vous avec un faible chiffre d'affaire et que vous devez reverser la TVA une seule fois par an, par exemple sur la période du 01/01/2020 et du 31/01/2020. Voici comment procéder:

1- Saisissez la période de reversement: 01/01/2020 et du 31/01/2020

2- Sélectionnez la déclaration CA12

3- Cliquez sur le bouton "Calcul reversement"

4- Rendez vous sur votre espace professionnel sur impots.gouv.fr, afin de télé-déclarer votre TVA. Inscrivez y les valeurs fournies par le programme, après vérification obligatoire et rigoureuse de ces dernières par vos soins.

5- Cliquez sur "Imprimer Relevé" pour imprimer un relevé du calcul de la TVA pour vos dossiers.

6- Cliquez sur le bouton ![]() pour passer les écritures comptable suite à la déclaration, sous condition que les montants indiqués au dessus du bouton correspondent à ce qui a été télédéclaré sur le site des impôts.

pour passer les écritures comptable suite à la déclaration, sous condition que les montants indiqués au dessus du bouton correspondent à ce qui a été télédéclaré sur le site des impôts.

7- Lorsque vous saisirez le paiement de cette déclaration de TVA dans la banque, le montant payé à l'administration devra être affecté au compte 445800.

Important: Cette interface peut ne pas suffire aux besoins de votre SCI (TVA Européenne, crédit de TVA ...). Veuillez vérifier manuellement que les chiffres fournis par le logiciel sont correct.

Enfin, vous pouvez payer par prélèvement votre reversement de TVA à l'administration fiscale. Lorsque vous saisirez ce paiement dans la banque puis dans la compta, il vous faudra l'affecter au compte 445800.

Revenir au site web principal: http://www.comptasci.com/